圖片來源: VietnamBiz

相信不少人也曾經看過<富爸爸窮爸爸>這本書,當中作者分享了個人學習理財時的經歷,也比較了窮人和富人理財方法的差異。然而,你有否想過其實富爸爸的理財模式可能其實並不適合你?

在<富爸爸窮爸爸>系列當中,作者Robert Kiyosaki 舉出了多個原因解釋為何自己不喜歡工資收入,同時也經常強調我們需要學習製造被動收入。可是,不同收入方式的價值其實會受到各種因素所影響。

舉例來説,你所身處的地區或會影響各種收入方式的價值。以下我會以自己身處的香港作為例子去進行分析。

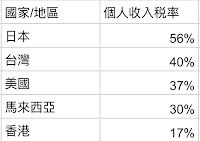

Robert提到他不喜歡工資收入的其中一個原因就是因為從打工賺回來的金錢有一大部分也要用來繳交稅款。然而,香港的薪俸稅(所得稅)相較於其他國家其實並不算高。根據Tradingeconomics.com的資料顯示,香港的個人所得稅率約為17%,相較於Robert身處的美國(約37%)足足少了一半有多,同時也比台灣、日本和馬來西亞等亞洲國家低(見上圖經整理後的表格)。

因此,以稅務作考慮因素下,香港工資收入的價值應比其他國家較高。若把工資收入於各種收入中的佔比提高一點也並非不合理。

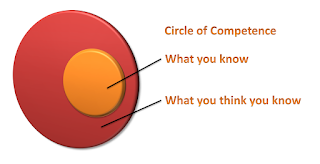

由此可見,我們應該按現實情況,考慮自身擁有的優勢去分配不同收入來源的比例。另外,我們還可以按照自己的興趣和能力再加以調整。

所以説,我們應該學習富人的思考方式,而不是盲目複製他們以往的致富方法。

檸檬

Reference: https://tradingeconomics.com/country-list/personal-income-tax-rate

書籍推介:

書名:富爸爸 財富的執行力(Rich Dad's Retire Young Retire Rich)

範疇:理財

書評索書號:A1

立即購買(英文版): https://amzn.to/38fAzl1

立即購買(中文版): https://www.books.co...

詳細書評 及 其他 書籍推介